de Louis d'Argenlieu

C’est un surprenant et, semble-t-il, contradictoire trio de financiers qui a reçu le prix Nobel d’économie le 14 octobre dernier. Deux économistes de la fameuse école néoclassique de l’université de Chicago, Eugene Fama et Lars Hansen, et un économiste de l’université de Yale, Robert Shiller.

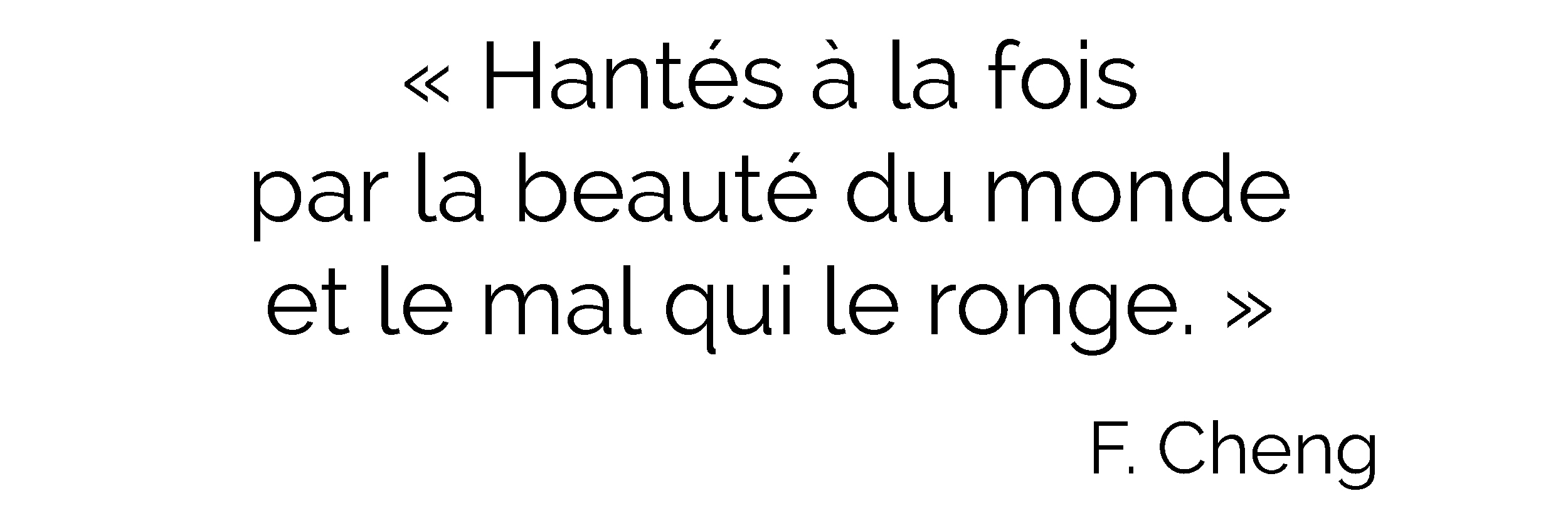

Robert Shiller

CC BY-SA World Economic Forum swiss-image.ch/Photo by Moritz Hager

Fama est très connu pour sa fameuse démonstration dans les années 1960 selon laquelle les marchés suivent une « marche au hasard », lui permettant de conclure une certaine perfection des marchés, toute information nouvelle étant intégrée quasi instantanément au prix de l’actif. Hansen a, quant à lui, contribué à développer une méthode statistique permettant de tester certains modèles économiques. La rentabilité d’un actif dépend essentiellement de son degré de risque. A court terme cependant, la plupart des études montrent qu’il est difficile de lier les deux. A long terme, les théories divergent, en deux branches essentielles. L’une garde comme centrale l’hypothèse d’un homo economicus parfaitement rationnel. L’autre, la finance dite comportementale, tend à prendre en compte les comportements humains dans leur globalité. Robert Shiller est, lui, l’un des chefs de file de la finance comportementale.

Écoutons-le dans cet intéressant extrait de l'interview faite par l’organisation du prix Nobel immédiatement après l’annonce : « Nous avons beaucoup appris sur la valorisation des actifs, mais elle inclut un élément essentiel qui est irréductible. Prédire l’évolution du prix d’un actif est en partie similaire à prédire ce qu’une personne ferait, et y aura-t-il un jour une science prédisant ce que vous, Adam[1], vous ferez ? Non, parce qu’il y a un élément humain irréductible. Et c’est en partie pourquoi la finance ne comprendra jamais complètement les mouvements des prix. »[2]

Pour comprendre un peu ce que Robert Shiller veut dire par là, il faut revenir à l’introduction de son livre « Animal spirits »[3] : oui, c’est vrai en partie, les gens recherchent raisonnablement leur intérêt économique. Mais, le modèle ne prend pas pleinement en compte les motivations non-économiques des acteurs, et comment ils peuvent être irraisonnables ou erronés. Il ignore les « animal spirits » ou « esprits animaux », expression un peu difficile à traduire décrivant les sentiments et les émotions humaines. Reprenant Keynes, la question se pose de savoir sur quelle base nous pouvons estimer la rentabilité d’un projet sur dix ans d'une ligne de chemin de fer, d’une mine de cuivre, d’une fabrique de textile, d’un brevet en médecine, d’un Transatlantique… Si les gens sont aussi incertains, comment sont prises les décisions ? Elles sont le résultat de ces « esprits animaux », d’une « inclination spontanée à l’action ». Elles ne sont pas, comme le dicte la théorie économique rationnelle, le « résultat de la moyenne pondérée des profits quantitatifs multipliée par les probabilités quantitatives ».

De façon intéressante dans ce livre, Shiller utilise la confiance comme pierre d’angle de sa théorie – dans sa relation avec l’économie et comment elle amplifie les turbulences -, avec quatre autres critères, l’équité, la corruption et la mauvaise foi, l’illusion monétaire et la « narrativité », c’est-à-dire les histoires à travers lesquelles nous comprenons les lois de l’économie.

Comme il le dit dans l’interview pour le Nobel, il présente son travail comme « vraiment inachevé ». Il est possible de critiquer sans nul doute tel ou tel critère choisi, y voir un travail qui n’est pas exhaustif. Une des critiques étant qu’il semble difficile de savoir notamment ce que Shiller entend par « animal spirits » : idées, affects, sentiments, irrationalités, ignorance, incertitude ? Mais ce travail ouvre des perspectives vers une prise en compte plus réelle de la spécificité humaine.

Alors que Shiller avait correctement vu la bulle de l’immobilier américain dans un article en 2005, Fama disait encore en 2010 qu’il n’y avait pas eu de bulle. « Je ne sais même pas ce qu’une bulle veut dire ».

La théorie fondamentale en économie a des impacts importants sur la pratique, notamment la gestion de fonds. Les critères d’évaluation viennent souvent de la théorie par exemple. Comme semble le suggérer Robert Shiller, si l’on veut comprendre plus complètement la façon dont les prix des actifs sont fixés, il faut aussi comprendre la spécificité humaine des acteurs. Et pour comprendre l’homme, un regard purement scientifique, mathématique, sera toujours profondément incomplet…

[1] NdT : Adam est le prénom de la personne réalisant l’interview.

[2] Transcrit (en anglais) de l’interview de Robert Shiller immédiatement suite à l’annonce de son prix Nobel. www.nobelprize.org/nobel_prizes/economic-sciences/laureates/2013/shiller-telephone.html

[3] Introduction disponible sur le site de Princeton University Press http://press.princeton.edu/chapters/i8967.pdf

Titre complet du livre en français : Esprits Animaux, Comment la psychologie humaine impulse l'économie, et pourquoi cela compte pour le capitalisme global

Faut-il le dire et le répéter sans cesse : l'économie n'est PAS une science, elle ne le sera pas car elle est reliée au facteur humain, imprévisible et irrationnel par nature.

La théorie économique dite "rationnelle" est une illusion, qu'elle ait des partisans aujourd'hui encore (et récompensés par un Noble s'il-vous-plaît!), une aberration.

Strictement et philosophiquement parlant, par nature… l'homme est un animal rationnel… Ses pulsions animales ne sont pas une fatalité.

D'autre part, l'imprévisibilité ne vient pas seulement de son "irrationalité" mais tout aussi bien de la contingeance dans laquelle s'inscrit l'action humaine. Et oui, en plus de la raison et des pulsions, il y a le monde, le temps, etc.

Il n'y a peut-être pas de si grande contradition entre une tendance "rationnelle" et une autre dite tout aussi abusivement "animale" (il peut être rationnel de reconnaître qu'on ne contrôle pas tout par exemple).

Par ailleurs, il serait absolument effrayant que le seule critère de jugement de l'économie soit son irrationalité foncière. Si c'est un aspect de la réalité qui s'impose, l'économiste qui le relèverait froidement sans se questionner davantage me ferait tout aussi peur que celui qui aurait tout prévu dans ses équations.

Un grand merci à Louis pour cet excellent article qui nous aide à comprendre en quoi l'économie ne peut se réduire à une froide rationalité. Il est intéresant voir qu'aujour'dhui beaucoup d'hommes politiques et d'économistes reprennent ce thème de la confiance comme condition indispensable pour la relance de l'activité économique.